�ڥ��ץ����������OP��˷��ά������

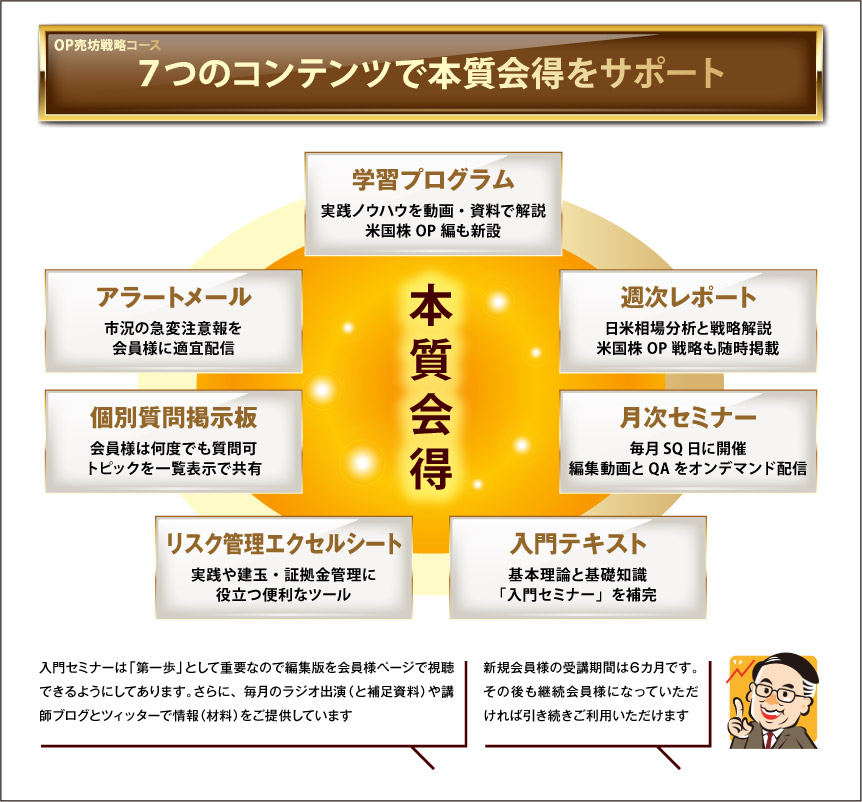

�ѥ����������ץ�������Ρ��ܼ��פ�������ơ����Ѥ�ã�ͤ�����ܻؤ��ޤ���

Find Your Options��

40ǯ�ʾ�����и������OP��˷��������������ʥꥹ����ɸ�ˤ�ʣ���ʥ��ȥ�ƥ������⥪�ץ��������OP�ȥ졼�ɡˤǺǤ����ڤʤ��ȤˤĤ��Ʋ��⤷�Ƥ��ޤ���

��˷�������������Ƥ���Τ����餱����������פĥ����Ѥ߽Ťͤʤ���

��ǯ15��ʾ�Υ������������ѼԤȤʤ뤳�ȤǤ���

�ܥ�����������Ƥ������μ����̡������ƺ�����ǫ�ʻ�Ƴ�ϡ�¿���β���ͤ����⤤ɾ�������Ƥ��ޤ���

11��22�����ڡˤ�����饤�����祻�ߥʡ��Ť��ޤ����ܺ٤ϲ�����å�!!

12��֤��ܥ���������������罸���ޤ����ܺ٤ϲ�����å�!!

OP��˷��ά��������ή��

- ����饤�����祻�ߥʡ��Ǵ�����ά��ͥ�����ˤĤ������ޤ�������奪��ǥޥ�ɻ�İ�ġ�

- �ܥ������ǿ�������ͤȤ���180������ƶ���Ū������Ū��ά��ؽ����ޤ�

- ��λ����³����ͤȤ������Ū������Ū��ά��õ�椷�ޤ�

�ʤ���OP�Ȥ�����ͻ���ʤ��������ơפȤ��������������ư���ͤˤ��Ƥ���������

�����ץ��������TV

������22����YouTube�ǥץ�ߥ��ۿ���

���ܳ����ƹ�������ء����ʡ��ķ��Ծ�ʤɤ��礭���ɤ뤬�����ͤʤ������кѥ��٥�ȡ����쥤����Ρ��۾��ͤˤĤ���OP�ȥ졼������Ω�줫��ʬ�Ϥ��Ƥ����ޤ������ͤ������ά�ΰ���Ȥʤ�й����Ǥ���

���ۿ����ơ�ͽ��ˡ�

��콵�������кѥ��٥��ʬ��

����ο����֤�Ⱥ���Υ��٥�ȳ�ǧ

�������쥤�����ʬ��

��������������������ˤ⤫����餺�Ծ줫��ޤ��ڻ뤵��Ƥ�����ݤγ�ǧ

�軰�����۾���ʬ��

�ե��������ɸ���ƥ��˥����ɸ���ܥ�ƥ���ƥ��ʤɤγ�ǧ

��ͽ������ݥ���Ȳ���

�ȥ졼�ɤ���Ω���μ���ݥ���Ȥ�ʤä�����

���饸��NIKKEI�Ƿ�����16���ۿ��Ρإ���ᥭ��ȯ�ۡ٤���˷�������б餷�����ϡ����ˤ��ۿ��٤ߤ��ޤ���

ư��ǻ��Ѥ��������ϡ�̵�����ޥ��إ��쥤������̿����ǥ��������������⤷�Ƥ��ޤ���

��̵�����ޥ��֥��쥤������̿���

���ץ��������TV����˷����������Ƥ���ʬ�ϡ�����˴�Ϣ����Q&A�������ۿ����Ƥ��ޤ����ɤ����������ڤˤ���Ͽ����������

���ε��������ץ��������TV�Υڡ����ˡ���������Ȥ��ƥ��åפ���Ƥ��ޤ���

�ʤ������祻�ߥʡ����ܥ������μ��ŤˤĤ��Ƥ� �إ��쥤������̿����ɼԤ���ԡ�ͥ��Ǥ��������Ƥ��ޤ���

�����祻�ߥʡ�����

OP��˷������Ĺǯ�������Ƥ���������ά������225CALL���ȥ졼�ɡפ�ͥ�����ȿ���������Ŭ�ʸ����ԻȲ��ʤ����֥��ĤˤĤ����������륪��饤�ߥʡ��Ǥ���

�ޤ�����Ⱦ��OP��˷�����ʤ�ǤϤΥ�ˡ����ʻ������ƹ��OP��FX-OP����Ѥ����ȥ졼����ά�ˤĤ��Ʋ��⤷�ޤ���

���祻�ߥʡ������Ƥ�ʸ���ɤ����ܥ������Ρ������ɤȤʤ�ޤ���

�ޤ����ܥ������˶�̣�Ϥ��뤬�¡פȤ������⡢���ҡȤ���ɤȤ��Ƥ����Ѥ���������

�ܥ��ߥʡ������Ƥ����Ƥ�����������������ˡ���˷ήOP�ȥ졼�ɼ���Q&A�١�PDF�ˤ���ָ�ˡ�����ƥ������١�PDF�ˤ���褷�ޤ���

��ֱ����ơ�ͽ��ˡ�

1������225CALL�����ά�δ��ܸ���

- �ʤ�OP�ϡ����פ�ͥ�̤ʤΤ�

- �ʤ�225OP�ϡ�CALL���פ�ͥ�̤ʤΤ�

- �ʤ����פ����Ψ�ʤΤ�

2���ƹ��OP��FX-OP��������ά

- �ƹ���ۥ�������ά

- FX���С�����ά

- ��������

���ܥ���������

ǯΨ15��μ��פ����Ū�˲Ԥ����Ȥ���Ū�Ȥ��Ƥ��ޤ�

��ɸ�Ȥ��륷�㡼�ץ쥷���϶ä��Ρ�10��

��ˡ����ʻ������饤�٥�ȥꥹ���ȳƼ��ɸ���Ȥ������ʬ�ϡ������ƾ�Ψ����뤿���Ψ���פ���Ѥ������ץ����ʤ�ǤϤΥȥ졼����ά�� ���ࡦ����ư��ʤ�7�ĤΥġ���ǾҲ𤷤Ƥ����ޤ���

��Ҳ𤹤�����ά��

- ����225OP������ά

��225CALL���פ����ά�˥�����ʥꥹ����ɸ�ˤ�Ȥ鷺�ˡ������Ż�Υȥ졼�ɤ����ĥ��ĤȰ���Ū�ʼ��פ��Ф��뱿�ѼԤˤʤ뤳�Ȥ���ɸ�Ǥ���

- ����225OP������ά

���Ѥ˴�Ť������Ȥ߹�碌��ά�פ�OP�ȥ졼�ɤ����٤���ޤ���OP�Ⱦڵ���������������ϡ�OP�α����������̣��ڤ����ã�ͤˤʤ뤳�Ȥ���ɸ�Ǥ���

- �ƹ��OP��ά

��ʪ����ETF�����������������֥ۥ�������ά�פ��濴�ˡ��ڵ������Ӥ�����225OP����٤ƤĤ��䤹���ƹ��OP�DZ��Ѥ������뤳�Ȥ���ɸ�Ǥ���

- FX-OP��ά

����åץݥ���Ȥ�ͥ���������������֥��С�����ά�פ��濴�ˡ����Ū���ɽ�Ū�˱��Ѽ��פβ�����ޤ��褦�ʻͤ��ᤤ�Ƥ������Ȥ���ɸ�Ǥ����ޤ�������¾����ά�ؤ��������Ƥ����ޤ���

- LS��ά�ʤ�

OP�����Ǥʤ���ʪ��CFD����Ѥ������ʴ֡��Ծ�֥ȥ졼�ɤʤɡ��Ծ�ʬ�Ϥη�̤���LS�ʥ���硼�ȡ���ά�ε���Ф���褦�ˤʤ뤳�Ȥ���ɸ�Ǥ���

- �ؽ��ץ������

������˷�����ΥΥ��ϥ���ư��Ȼ����Dz��⡪

������225OP�����μ��ԡ�

-

��1�� ����ʿ�ѥ��ץ�������Ȥ�

��2�� ���Ρ������ץ����

��3�� ���ץ����ȥ졼���������ڤʥ��ƥ����Ȥ�

��4�� �ڷ���Ҥ�������

��5�� ������Ψ�ιͤ���

��6�� ���ץ������ʤ���ư�װ�

��7�� ���ץ���ꥭ��졼�����γ���

��8�� �ܥ�ƥ���ƥ��Ȥ�

��9�� �кѻ�ɸ�θ���

��10�� ����ʬ�ۤ�ɸ���к��Ȥ�

��11�� ����ʿ�ѥ��ץ������Ƕ�

������225OP������ά�ԡ�

-

��1�� ��ά�γ��ס�3�Ĥ���ά��

��2�� ��άI������ά�ʻ���Ψ�γ�ǧ��

��3�� ��άI������ά�ʥꥹ�������Ⱦڵ�������

��4�� ��άII��������������ץ������ά

��5�� ��άIII���㤤��ά

��6�� ���ץ������ʤ���ư�װ�

��7�� ���ץ��������γ���

��8�� �ǥ륿������ޡ����������٥��Ȥ�

��9�� ��ʪ�ȥ��ץ������ʤδط�

��10�� ����̤��н�ˡ

������225OP�����μ��ԡ�

-

��1�� ����ʿ�Ѥ�TOPIX����ڳ����ؿ���

��2�� ����ʿ�ѳ���������ʿ����ʪ���ʤδط�

��3�� ���ץ������ʤ�����

��4�� ���ץ�������ʪ

��5�� �ܥ�ƥ���ƥ��Ȥ�

��6�� ����ʬ�ۤ�ɸ���к��Ȥ�

��7�� �������

��8�� ���ץ��������γ���

��9�� �ꥹ���ȥ����

��10�� ��Ŭ��

������225OP�㤤��ά�ԡ�

-

��1�� ��ά��ʬ��

��2�� �㤤��ά����

��3�� �㤤��ά�γ�Ψ

��4�� �㤤��ά�����פȥ�����

��5�� �㤤��ά�����ܻԾ�(1)

��6�� �㤤��ά�����ܻԾ�(2)

��7�� �㤤��ά���ƹ�Ծ�

�ڶ��Ǥ�����225PUT�����ά�ԡ�

-

��1�� PUT���Ȥ��δ�����

��2�� PUT���ʤ�������(���ץ���������

��3�� PUT���

��4�� PUT���ʣ����ά(1)����̤��н�ˡ

��5�� PUT���ʣ����ά(2)

��6�� PUT���ʣ����ά(3)

������225OPʣ����ά�ԡ�

-

��1�� �����μ�

��2�� ��ά��ʬ��

��3�� ����ʬ�ۤȳ�Ψ

��4�� �֥롦���ץ�å�

��5�� �٥������ץ�å�

��6�� �����롦�쥷�������ץ�å�(1��2)

��7�� �ץåȡ��쥷�������ץ�å�(1��2)

��8�� ���ȥ��(���硼��&����)

��9�� ����ɥ�(���硼��&����)

��10�� �Х��ե饤(���硼��&����)

��11�� �������������ץ�å�

��12�� �ڵ��δ���

���ƹ��OP�ԡ�

-

��1�� ��������ʪ��OP�Ծ���ƹ��OP�Ծ�

��2�� �ƹ��OP�谷�ڷ����

��3�� ������ά������������ˡ

��4�� yahoo! finance ������

��5�� finviz ������

��6�� Optionistics ������

��7�� IVolatility ������

��8�� �����ά�������奢����PUT�����ά

��9�� ������ά�����С���CALL�����ά

��10�� ������ά

��FX-OP�μ��ԡ�

-

��1�� ������ػԾ�

��2�� ������ؼ���μ����FX-OP

��3�� FX-OP�谷���

��4�� FX�Ծ�ʬ��

��5�� FX-OP���ʤΥ��ߥ�졼�����

��FX-OP��ά�ԡ�

-

��1�� �������å��㤤��ά

��2�� ���С���CALL��ά

��3�� ����������OP��ά

��4�� ���ȥ�������ά

��5�� �ɥ�ߤ���ά��

- ������ݡ���

������§�轵ȯ�Ԥ��ޤ���

�ȥԥå����ѹ������礬����ޤ���

- ���괶

- ���쥤����ΰ���

- �����ηкѻ�ɸ

- �ܥ�ƥ���ƥ�ʬ��

- ЪΥΨʬ��

- ���ܻԾ�ʬ��

- �ƹ�Ծ�ʬ��

- ��˷����

- ɸ���к�

- ����225OP������ά

- ����225OP������ά

- �ƹ��OP

- FX-OP

- ����ߥʡ�

������§��������������Zoom�ǥ饤���ۿ����������Խ�ư����ۿ���

�ȥԥå����ѹ������礬����ޤ���

- ��˷ή�����Ǥ������եݥ���ȡʶ۵����н�ˡ���ڵ����δ��ꡦ����������ʤɡ�

- ����·�ο����֤�ȸ�³�·��Ÿ˾�ʻԾ�ʬ�ϡ�

- �ֳ��ԡʼ�˷�³���������

- ����åȤˤ���������

- ���顼�ȥ��

����˽ƭ��˽��������ʤɻԶ��˱������Żҥ��������������ͤ�ľ��������

- ���̼���Ǽ���

�������߷Ǽ��Ĥ˿������ޤ��ʲ���Ǥ�Ǥ��ޤ��ˡ�

�Ǥ��������ޤ��������������ޤ��ʿ�����ǫ�����Ƥ��ޤ��ˡ�

���ĿͤΥݥ������˴ؤ��뤴���̤Ϥ������Ǥ��ޤ���ΤǤ�λ������������

- �ꥹ�������������륷����

���������������Ѥ���ġ���Ǥ���������ˡ����������ư���Ǻܡ�

- ����225OP�ѥ������륷����

- �ƹ��OP�ѥ������륷����

- FX-OP�ѥ������륷����

- ����ƥ����ȡ�PDF��

��������225OP�δ����μ������ʻ��͡���������˷ή�δ�����ά�����ů�ؤ�Ҳ�

OP�鿴�Ԥο�������ͤˤ�Ǥ���������ࡼ���˥������Ȥ��ڤäƤ����������ܥ����������¤˳��Ѥ��Ƥ�����������ζ��ʽ�Ǥ���

����1�ϡ��������Ĥ��⤦��

-

���ץ����Ȥ�

����225���ץ����Ȥ�

Ω����֤Ƚ������

�ڷ���Ҥ�������

ʣ���θ��¤��äƤ�����

�ڵ��

���ѻ��

������Ū�ɤʻ����ʬ���ꥹ�������٤Ȥϡ�

������ۤȼ���Ψ

¾���ʤȤΰ㤤

ñ����ά��»����

ATM��ITM��OTM

�ߥ�OP

����2�ϡ�CALL�����ά����������������

-

����225CALL����̥��

�ƹ��OP�ѥ������륷����

���ץ������ʤ���ư�װ�

�ܼ�Ū���ͤȻ���Ū����

�ʤ�CALL���ʤΤ�

PUT���Ȥ����

����ʬ�ۤ�ɸ���к�

ɸ���к��μ������뤳��

�ɤ�CALL����뤫

�ꥹ�������������륷����

�ꥹ���ȥ����

���ޥ��롦������

ɸ���к���ͥ����

ȯ���ˤĤ���

�ޤȤ�

����3�ϡ��Ծ�ʬ�ϡ�

-

������ݡ���

���쥤�����

���ͻ���

����ʿ�Ѥ�ͽ��EPS��ͽ��PER

����ʿ�Ѥ�PBR

�ܥ�ƥ���ƥ�������VI

�������Ȥ�ư��

SQ�ͤȺ�����

��ưʿ�Ѥ�ЪΥΨ

�̲߶�����

�����ȳ��������������ǥ�

������ɡ�������

������ɡ����ץ�åɤȥ�����ɡ�����å�

Fear��Greed�ؿ�

SKEW�ؿ�

����ʬ��

����4�ϡ����ů�ء�

-

OP��˷���ܻؤ���ΤȤ�

�굡�����ȱ���

��ͻ���ϤȤ�

�����������ܼ����Τ���

������ĤȤ���3�ĤΥݥ����

�Ҵ�Ū�ʻ��¤Ȱո�

�Ȥ���ĤȤ�

���Ѥ���������ˤ�

����Υ����ߥ�

����������

���Ѥ�ɾ����ˡ

̵���ʤ���������ʤ�

���Ԥؤ�ƻ

����Ͽ��

-

�ķ��Ȥ�

�ķ���ʬ����ˡ

�����Ȥ�

�����ݡ��ȥե��ꥪ��ʬ����ˡ

ñ��OP�㤤��ά

ʣ����ά

ʣ����ά�ΰ���

OP����ʪ�δط�

�ƹ��OP

FX-OP

����ǰ�ʤ��餳������ˤϥ�������Ǥ��ޤ���

����ؤֵ��Τʤ���

���Ф˾��Ƥ���ˡ���Τꤿ����

�֥�å��ܥå��������㥷���ʥ�����Ǥ����Ȥ�����

�ڤ������٤��Ǥ�����ˡ��õ���Ƥ�����

��¸���ζ�����

����Ԥ��ʤ����˻�����Ȥ�����

����������ˤϤ��ҥ������ᤷ�����Ǥ�

����ؤ�³���뤳�Ȥ���������

��������Ѥ��ܤ�������

����α��ѡ���ȥ졼�ɽѤ��������

���ĥ������פФ�������

������������������

�����ٶ����褦�Ȥ�����Ĵ���Τ�����

�Ծ��õ�ῴ����������������⤫�Ӿ夬����䤬�Ǥ�����

������ͤ���

���ͤȤʤä��Τϡ��ƹ��OP���갷�äƤ���ڷ���Ҥ��Τꡢ����Ū�������� ��������PUT��������Ǥ������ȤǤ������С���CALL�������ȻפäƤ��ޤ���

TEO�������30ǯ���餤��

OP�δ��ܡ�����������Ǥ��ƤȤƤ������Ƥ��ޤ�����������Τ���Ω�� �ޤ����������̤��ơ���ä��������Ȼפ��ޤ���

tt�������10ǯ��

�ƹ��OP��FX-OP�ˤĤ��Ƥ��μ��ȶ���Ū�ʼ���λ��������ͤˤʤ�ޤ�������˷ή��̥�Ϥϥꥹ����ʬ������Ǥ��ơ���ˤ�ä���̲��뤳�ȤǤ����ȤƤ���ǫ�ʸ��դ�ʬ����䤹���⤤�Ƥ��������ޤ����Τǡ��ºݤ��ƹ��OP�Υȥ졼�ɤ�и����뤳�Ȥ��Ǥ��ޤ��������꤬�Ȥ��������ޤ���

Y.T.�������5ǯ��

OP�κ����̥�Ϥ������������ˤ��ޤ�ط��ʤ�������Ȥ����פ����������Ǥ���������������225CALL�Υץ�ߥ��ब�¤��ơ����ޤ�Ż뤷�Ƥ��ޤ���Ǥ��������Ƕ�ˤʤäƤ褦�䤯OP��˷�����ξҲ𤹤�CALL����ͥ����������Ǥ��Ƥ����������ޤ����Ƕᡢ���夲��褦�ˤʤä��ƹ��OP��FX-OP�˴ؤ������ν��¤��˾���ޤ����и��Ϥޤ����ʤ��Ǥ���OP���ܾ���ƹ���Ȥ����������Ƥ��ޤ�����ä������ˤʤ�Ф褫�ä��ȸ��������Ǥ������줫���ͣ��̵��α��ĤȾ���ȯ���ꤤ���ޤ���

�ޤ��������������ʪ��OP�Ȥ��20ǯ�ʾ��

�ܥ�������̥�Ϥϥꥹ���ޤ���10��1��1ʬ������225CALL����ؤ٤����ȤǤ���OP�ϸ��Υإå��Ȥ���ͭ���Ǥ���

BEADFUSEI38�������3ǯ���餤��

����Ū��OP��ά������Ǥ��ޤ���������225�ʳ��ˤ��ƹ����FX�ˤޤ��оݤ��Ƥ���Ȥ������ɤ��ä��Ǥ����إå���Ū�ǤȤ��ݥ�������¿����OP��̥�ϤǤ������줫�������٤ǽ��¤������Ƥˤʤ�褦���Ԥ��Ƥ��ޤ����ä˥ޥ����Ķ�ʬ�ϤˤĤ��Ƥϡ��ɤ��ͤ���٤����λؿˤ��������Ǥ���

��������������20ǯ�ۤɡ�

�����ԻȲ��ʤ�������ˡ�����ͤˤʤ�ޤ������ɤΤ褦�ʤȤ��˥ꥹ�����⤤�Τ���������������Ƥ����������۵ޥ��顼�ȤʤɤǤ����դ�¥���Ƥ������������Ȥ��ٶ��ˤʤ�ޤ�����

����225OP�Ͼڵ�⤬�⤤�Τǡ��ƹ��OP��FX-OP����Ť�ܤ����ȻפäƤ��ޤ���SLV����������ޤ�������TLT��¾�μ�ˡ���������Ƥ������������Ȼפ��ޤ���

FX�ˤ��Ƥ⡢��ʪ�������ˤ��Ƥ�ȥ졼�ɤǼ��פ��뤿��ˤϡ������������Ƥʤ��Ȥ����ʤ��ΤǾ����줬���ˤʤ�ޤ���������OP�ϼ��פȰ������ʬ��Ƚ�ǤǤ���Τ�̥�ϤǤ�����ʪ����ʪ�ݥ������Υإå��ˤ�Ȥ���褦�ˤʤꤿ���Ǥ������ޤ��ϼ�ʬ�ΤǤ��뤳�Ȥ��齬���������Ǥ���

OP��̥�Ϥ�û���֤Ǥ������Ǥ��ʤ��Τǡڥ��ץ����������OP��˷��ά�������������ٶ��ˤʤ�ޤ����Ǽ��ĤǼ���ˤ���ǫ�������Ƥ����������鿴�ԤǤ�����ν����ˤʤäƤ��ޤ�������³������������ꤤ���ޤ���

��tora�������:32ǯ�ۤɡ�

�Ϥ����OP���˴�����äƤ��ޤ��������Ҳ𤷤Ƥ���������������ʬ����ˡ��Ű�줷���ڵ����������ʤ����ζ۵�����ˡ�����������������ѻ��ͤˤʤ�ޤ�����

�����ν����ȷײ衢����ȥ����SQ�ޤǤΥꥹ�����������դ�ʤ������ꡢɬ����������ʼ���ǤϤʤ���ʬ����ޤ�����

OP��̥�Ϥ����˴ؤ��Ƥϳμ¤ʼ��פθ����ߤȼ¸������Ψ�ι⤵���㤤�˴ؤ��Ƥ��礭�ʼ����������뤳�ȤǤ���

�����ˤϡ��ж���á����á�����Ϥ�ס֤ޤ��٤���Ф褤�Τ�����̵���Ϥ��ʤ��פȤ������Ťʻ���������ʤΤ��Ȥ��������ȸ����礦�������ܼ�Ū�ʤ��Ȥ��Ƥ��������ޤ��������դ�����ޤ�����Ȥ����������ꤤ�������ޤ���

�ʻ�����ϣ�������:5ǯ��

OP��������Τ������Ȥ��Ǥ��ơ����ѻ��ͤˤʤ�ޤ�����225CALL���ȥ졼�ɤ�������Ƥߤơ��ֵ�������Ƥ������Ȥ����˿������ä��Ǥ����ȳؤǤ�̵�����ä��Ȼפ��ޤ���

OP��̥�ϤϾ岼�����Ƥʤ��Ƥ�褤�Ȥ����Ǥ������̤���ʪ�ǤϾ岼��ư�˰���ͫ�������Ƥ��ޤ��ޤ���

�������Ƥߤơ�����˷ή������̣�ʺ�ȤǤ��ꡢ�ڵ����������ڤȤ��ä���äƤ����Τ��Ȥ��äơ��褯ʬ����ޤ�������³����Ȥ��Ʒ����֤��ٶ��������פ��ޤ��Τǡ�����Ȥ⡢����������ꤤ�������ޤ���

��Kazu�������5ǯ��

���ޤ��Τ�ʤ��ä�FX-OP���ƹ��OP��ͥ�����ˤĤ����Τ뤳�Ȥ��Ǥ��ޤ�����

OP��̥�Ϥ�»������Ǽ�����Ǥ��뤳�ȡ������ƹ��Ψ�����פˤʤ�CALL���˻���Ǥ��뤳�ȤǤ���

���Ĥ⺩����ǫ��ʸ�Ϥ�ʬ����䤹�������ѽ����äƤ���ޤ������꤬�Ȥ��������ޤ���

��INITALP������225��ʪ��OP��18ǯ��

����ޤ�̡���ȸ��Ƥ��������Ծ�ޤ��ޤʻ�ɸ����Ѥ��ƵҴ�Ū�˴�¬�Ǥ���褦�ˤʤä����Ȥ����ͤˤʤ�ޤ�����

����ۤ����Ѥ��ʤ��Ƥ����פ�Ф�������OP��̥�Ϥ��Ƥ��ޤ���

OP�����������Ȥ���ä�������褦�����줫��⤴��������������

��Kaz���������30ǯ��OP��1ǯ���

�ؽ�����ݡ��ȡ٤ǻ�ɸ��ư�����ǧ���ƻԾ����Τ�ή�줬�İ��Ǥ��������ޤ�OP�δ���Ū������Ȥ��ƴƻ뤷�ʤ���Фʤ�ʤ��ݥ���Ȥ��ٶ��ˤʤ�ޤ�����

�������١��ꥹ����ȥ����뤷�ʤ���ݥ��������ά���Ȥ������OP��̥�Ϥ��Ƥ��ޤ���

����³���ܥ��������³���ޤ����ɤ�������������ꤤ�������ޤ���

��Y.I.OP�������5ǯ���١�

OP�δ��ä��������ά�ξܺ٤�����ǫ�ʲ�����轵�����������������ƤΥ�ݡ��Ȥ����ѻ��ͤˤʤ�ޤ�����

��줬ư���Ȥ���ư���ʤ��Ȥ��⡢���λ����˱������ȥ졼�ɤǼ������뤳�Ȥ�OP��̥�Ϥ��Ƥ��ޤ���

���������¤��˴��ä�����ޤ���������Ȥ⡢�ɤ�������������ꤤ���ޤ���

�ʥѥ��ȥ�롦�����12ǯ��

�ƹ��OP�Ϥ��������פ����ꤹ������̥�Ϥ��Ƥ��ޤ���

Ⱦǯ�֤��꤬�Ȥ��������ޤ�����

�ʤꤹ�������7ǯ��

�ä��ƹ��OP��FX-OP�Υȥ졼����ˡ�ϡ�¾�Τɤ��ˤ��������륵���Ȥ��ʤ��Τ��������Ω���ޤ�����

�ꥹ���ޤ��餺�˼��פ�������Ȥ�����OP��̥�Ϥ��Ƥ��ޤ���

���줫�����¤ʼ�ˡ�ξҲ��ꤤ�ޤ���

�ʥ��ԡ������������10ǯ��OP��Ⱦǯ��

���ޤ�������������»�����Ȼפäơ��ʤ��ʤ����Ф��ʤ��ä�OP�Ǥ��������ܥ������Ǽ�ˡ��ؤ٤ơ���ǽ����������ޤ������ޤ�������ƥ����ȡ٤ˤϡؽ�����ݡ��ȡ٤��ɤߤ��ʤ�������μ���ޤȤ�Ƥ��ꡢ������Ω�äƤ��ޤ��������ιͤ��륰�쥤����Τ��礤�˻�Ʊ�Ǥ����Τ�¿�������ꤷ�Ƥ��ޤ���

����ޤǤ�����225�ߥ���ʪ��ڤǤ�������OP�Ǥϥꥹ�����ޤ��ơ���Ψ���������Ǽ����ʤ�Ƥ����뤳�Ȥ�ʬ���ꡢ̥�Ϥ��ޤ�����

���������ѤϾQ������줺������ˡ������ƺ����ޤ����ۤꤵ��Ƥ���Τǡؽ�����ݡ��ȡ٤䥰�쥤����Τ����ڤ��ߤˤ��Ƥ��ޤ��������θ����ʻ�����˺�줺�����ȸ�����äƤ����ޤ����кѤϤ��������ʿͤ�������ΤǤ��äƤۤ����ȴ�äƤ���Τǡ����ΰ���ˤʤ�褦��������ܥ��������³���Ƥ����ޤ���

�ʥ롼���ѥѡ����������10ǯ������225��ʪ��20ǯ��

OP�ˤĤ��ƴ��ä�����Ѥޤ��ٶ��Ǥ��ޤ�����

��Ψ�Ǿ���Ǥ���Ȥ�����OP��̥�Ϥ��Ƥ��ޤ���

Ⱦǯ�֤���Ƴ�����������꤬�Ȥ��������ޤ��������줫������������ꤤ�������ޤ���

��ansel�������2ǯ��

�֤ɤΥͥåȾڷ��ΤɤΥġ����ȤäƤ��뤫�ס֥�������ǤɤΤ褦�˥ꥹ�������Ƥ������פȶ���Ū�˶����Ƥ���������Τǡ��ȤƤ⻲�ͤˤʤ�ޤ���

OP�ȥ졼�ɤο���������Ū�����Ǥ�̥�Ϥ��ޤ���

�ʤȤ������ۡ������2ǯ��

ɬ�ڵ��������ˤ϶ä��ȾǤ���뤳�Ȥ⤢��ޤ�������������Ű�줹�뤳�Ȥdzμ¤����פ����뤳�Ȥ��Ǥ��ޤ�����

�㤤�ʤ����μ¤˥����������뤳�ȡ����ĥ��Ĥ���ƻ��³�����뤳�ȡʤ�OP��̥�Ϥ��Ƥ��ޤ��ˡ�

�ʥ��ץ���������ǻΡ�

����Ťʻ����꤬�Ȥ��������ޤ����Υ����λ��Τ褦�����������ʤȻפ��륿�����ʡ��ƹ��OP�˾�����ä�ȯ�����Ƥ������������ä���

�ʵ�̾�ʤ�����������ܳ�38ǯ��225��ʪ��OP17ǯ���ƹ��OP5�����

�ޤ��سؽ��ץ������٤����ͤˤʤäƤ��ޤ���

OP���μ����ۤܤʤ����֤��ä��Τǡط���ߥʡ��٤ϻ����˻������ǧ�Ǥ���Τ����ͤˤʤäƤ��ꡢ�ä��ɲû����Ǥ������������̤˻��ͤˤʤäƤ��ޤ���

�ظ��̼���Ǽ��ġ٤ϡ�����Ϥޤ��Ǥ��Ƥ��ޤ������ȤƤ⻲�ͤˤ��Ƥ��ޤ���

�������ͤˤ��Ƥ���Τ��إꥹ�������������륷���ȡ٤ǡ�����225OP�β��ʡ����̡����줾����Ѳ���ʬ�δ��Фˤ���Τ��Բķ�ȴ����Ƥ��ޤ���

��˷�����Υ֥��������ʵ�ĥ��å����ˡ��إ��顼�ȥ��١��͡���Youtubeư���ۿ��Τ��٤Ƥ�ʣ��Ū�˻��ͤˤʤäƤ��ޤ���

��hoso�������OPȾǯ��225�ߥ���ʪ4ǯ��

������ά�ˤĤ��ơظ��̼���Ǽ��ġ٤Ǥ����Ū�˶����Ƥ������������꤬�Ȥ��������ޤ�����

�ʣ�롦�����OP���Ͻ鿴�ԡ�

�سؽ��ץ������٤�ư�褬û�����֤ǤޤȤ���Ƥ��ꡢ���٤ⷫ���֤����뤳�Ȥ��Ǥ��ޤ����ʾ���Ĺ���ư��⤢��ޤ�����10ʬ���٤��ȴ��Ǥ��ˡ�

�ޤ��ؽ�����ݡ��ȡ٤�ط���ߥʡ��٤����β��λ�����ؤ֤��Ȥ��Ǥ��ޤ��������ʤξ岼���������ˤ����Ǥʤ���ư������оݤˤǤ���������ħŪ���ȴ����ޤ�����

�������ξ��������äƤ�������إ��顼�ȥ��٤��������ä��Ǥ���

Ʊ����ɸ�Ƥ��Ƥ������Υ����ɤ�ǡ��פ����ʤ��ä����Ť������뤳�Ȥ��Ǥ��������ηи���˭���������������Τ뤳�Ȥ��Ǥ��ޤ�����

���줫�����ƻ��OP�ηи����Ѥ�Ǥ��������Ȼפ��ޤ���

�ʥȥ����»ҡ������3ǯ��

��Ϥ�û���Ǥ��Ѳ�Ψ���礭���ʤ�OP��̥�Ϥ��ޤ��ˡ�

���줫���Ŀ����Ȥ������Ĥ�ޤ��褦�ˡ�����Ƴ�Τۤɤ���������ꤤ���ޤ���

��swallows��

�������륷���Ȥ����Ѥ����ꥹ�������������OP��FX-OP�����˻��ͤˤʤ�ޤ�����

OP�ˤϡ֤ɤΤ褦�ʤ��ȤǤ�Ǥ��뤾�פȤ�����ǽ���ȡ����Ȥ�����ʤ����������Ȥ������Ǥ��ޤ���

���ȤˤȤäơ�����������ʬ�����Ѥ����Ƥ��������¤ꡢ���Ԥ�˾����Ǥ���ΤǤϤʤ����ȻפäƤ��ޤ���

�ʥ��㥯����ήΥ�͡������FX����ʪ��OP��������������OP�ʤɤ�25ǯ���餤��

�Ƽ������ɸ�������кѤθ��̤��ʤɤ�����Ū��ʬ�Ϥ���OP����Ƚ�Ǥ���Ω�Ƥ�ͤ��������˻��ͤˤʤ�ޤ�����

OP�ȥ졼�ɤ�ñ��ǤϤʤ����ä�Ƭ��Ȥ�³����ɬ�פ�����ޤ��������å��Τ���ͤ�������ά�Ĥ��뤳�Ȥ��Ǥ���С�¾������ʤ���ͥ����������Ȥ������ɤ��Ǥ���

�����ȣ���������̳�����ʪ��OP�ʤɤ�23ǯ��

����Ū�ʥȥ졼����ˡ��ؽ�����ݡ��ȡ٤�إ��顼�ȥ��٤ˤ�äƥ�����Ǥ������˻��ͤˤʤ�ޤ�����

OP�ȥ졼�ɤ�»�פ����餫������Ǥ���Ȥ����ʤ�̥�Ϥ��Ƥ��ޤ��ˡ�

������FX�Ȥϰ�ä������ٶ����뤳�Ȥ��Ǥ��ƤȤƤ��ɤ��ä��Ǥ���

��pupupu��������ܳ�Ū�ˤ�2ǯ���餤��

OP�㤤�ʤ�̥�ϡˤϡ���ʧ�ä��ץ�ߥ���˺���»�������Ǥ��뤳�ȡ������Ƶ�������ʤȤ���F-OTM��PUT�㤤�Ƥ������٤��ꤽ���ʤ��ȤǤ���

�������ͤι⤤������ٶ����Ƥ��������ޤ��ȹ����Ǥ���

�إ��ץ��������TV�٤�ڤ��ߤˤ��Ƥ��ޤ���

�ʤɤ�ɤ��٤��롦�����20ǯ��

�ڵ��η��䥹�ץ�åɤβ���ʤ����ͤˤʤ�ޤ����ˡ�

��ʪ�ˤ��إå���OP��ξ���ƤȤ��ä��Ȥ߹�碌��¿�����ꡢ�㤤�ʤ�ڵ�⤬�פ�ʤ����ʤ�̥�Ϥ��Ƥ��ޤ��ˡ�

�����Τ���٤�������������ư���ˤ������®�ʡإ��顼�ȥ����ۿ���ͭ�����ޤ�����

��K.T�������4ǯ��

OP�˴ؤ����μ���������̤������פ�����줿���ȡ������ơظ��̼���Ǽ��ġ٤Ǥ������ο����������˴��դ��Ƥ��ޤ���

���ꥷ��ʸ�����������ά�����������Ȥ�뤳�ȡ�CALL���⡢»�ڤꤵ��Ű��Ǥ���С��¿��������פ�Ф��뤳�ȡʤ�̥�Ϥ��Ƥ��ޤ��ˡ�

��dt�������FX1ǯ��OPȾǯ��

�ؽ�����ݡ��ȡ٤����ѤȺ������ά�ʤ����ͤˤʤ�ޤ����ˡ�

���Ū������Ū�ʼ������������������ʪ���Τ�ΤǤϤʤ�����δ����͡ʸ����ˤ�����Ǥ������ʤ�̥�Ϥ��Ƥ��ޤ��ˡ�

��TANO��

�إꥹ�������������륷���ȡ٤����ۤ��ɤ��ä��Ǥ���

�ظ��̼���Ǽ��ġ٤Ǥμ�������ڤʤ������Ƥ��������ޤ�����

��ɤϽ����Ǥ��ޤ���Ǥ������ر����ԡ٤ˤĤ���̥�Ϥ��Ƥ��ޤ���

�䤫��Τ����������������Ƥ������������꤬�Ȥ��������ޤ�����

�ʥ���ݥ��������38ǯ��������ʪ15ǯ��FX5ǯ��

���CALL����뤳�ȡ��ե���OTM��OP�Ǥ������ư���礭�����ȡ��ƹ��OP���ճ��ȼ�ڤˤǤ��뤳�ȡʤ����ͤˤʤ�ޤ����ˡ�

�إꥹ�������������륷���ȡ٤ϰ�������ʪ�Ǥ���

�ꥹ�����������Ǥ�������ꤷ�����Ѥ��Ǥ������ʤ�̥�Ϥ��Ƥ��ޤ��ˡ�

���äȤ����֤�Ⱦǯ�Ǥ������ޤ����Ԥ���ʤ��Τǰ���³������������ꤤ���ޤ���

�ʥ�����Ϻ�������:10ǯ��

�֥��㡼�ץ쥷��10�פα��Ѥ��ܻؤ��յ���ʬ����ޤ�������������ά��������Ƥ��뤳�Ȥ��ȤƤ⤹�Ф餷���Ǥ���

���ο���������������Ƥ��������뤳�Ȥ��ɤ��ؤӤε���ˤʤ�ޤ�����

������Ƥ���˥ġ���Ϥ褯���������ΤǤ�����ЪΥΨ��ܥ�ƥ���ƥ�����Ψ���������פ�ƻ��ʤΤ��ȼ´��Ǥ��ޤ�����

�ꥹ�����������Ǥ�������ꤷ�����Ѥ��Ǥ������ʤ�̥�Ϥ��Ƥ��ޤ��ˡ�

Ĺ�����ʳ��������äƤ����Ѥ�»�������������Ƥ����Ȥ����������Τ������DZ��Ѥ�ƻ�������Ƥ��ޤ�����

���פ��С���¿���������ܤˤ�ܥ�ƥ���ƥ�������������ޤ���������ˡ���������ʬ���餺�ɱƤ����Τ������Ǥ�����

�֥�å���硼�륺����ǥ�ǹͤ��뤳�Ȥ������������������Ѥ�äƸ����Ƥ��Ƥ��ޤ���

�ޤ����Ф餯��������ؤФ��Ƥ���������Фȹͤ��Ƥ��ޤ���

�ʤߤ�����顦�����10ǯ���١�

OP���μ����������ä���������δ��ä�ʬ����ޤ�����

OP���ݸ��Τ褦�ʾ��ʤǡ��㤤���ݸ�����¦�������ݸ�������ݸ���Ҥ�Ω��Ȥ����Τ����Ȼפ��ޤ�����

���줫���OP����ˤĤ����ٶ����ơ������ƹԤ������Ȼפ��ޤ���

�ʥ������ɡ��������7ǯ��

����Ū��OP������ˡ��ͤ������ʤ����ͤˤʤ�ޤ����ˡ�

»������ʤȤ����ʤ�̥�Ϥ��Ƥ��ޤ��ˡ�

�����ե����������Ƥ��������ٶ����Ƥ����ޤ���

����������1ǯ��

CALL���Ϥ��줫���Ȥ���Ȼפ��ޤ���

�ʾϤ�����

����Ū�ʥꥹ�����İ��ʤ����ͤˤʤ�ޤ����ˡ�

��ʪ���Τ�ΤǤϤʤ�������δ����͡�����������Ǥ������ʤ˥��ץ�����̥�Ϥ��Ƥ��ޤ��ˡ�

�ʤ�ä���������20ǯ��

�ޥ��������Ǥ��������פΥݥ���Ȥ��Ƥ��������������ٶ��ˤʤ�ޤ�����

�ޤ����������Ǽ��׳��ݤǤ��ޤ�������³�����ٶ����Ƥ��������Ȼפ��ޤ���

��Kiyo�������5ǯ��

��ΨŪ�ˤϾ��IJ�ǽ���ι⤤��ˡ�ζ���������ζ����ʤ����ͤˤʤ�ޤ����ˡ�

���¤������ͦ����Ĥ��ޤ�����

�ޤ�������γ�Ψ���ä��㤦���Ȥ���뤳�Ȥ�Ǥ���Τ��ȼ��θ��dzؤ֤��Ȥ��Ǥ��ޤ�����

�٤��ä����Ȥ�������̯�ʤȤ����ǤϤ���ޤ������������������Ϥ���ʬ�ˤϳ����������Ǵ��դ��Ƥ���ޤ���

��HiroK��������ܳ�Ū�ˤ�2ǯ���١�

������Ȥ�ǻ�����¤������ƤǤ�����

��saru���������20ǯĶ��OP17ǯĶ��

����ʿ�Ѥ��夬��ʤ��Ƥ⡢������ʤ��Ƥ⡢���Ф��Ǥ����פ����Ȥ����ʤ�̥�Ϥ��Ƥ��ޤ��ˡ�

��CALL���3���

���ץ����λ��ȤߤϤ������Ǥ��������⤽��δ��ܤǤ�������ؿ��ιͤ�������ʪ�Ȥδط����ܥ�ƥ���ƥ���ɸ���к��ʤɤ�������������ʤߤޤ����� ���ѡ���ǫ�ʹֺ����ƤȻפäƤ���ޤ���

�ޤ��ޤ����ɤ��Ĥ��Ƥ��ʤ��ΤǤ���������³���ٶ���³�������ȻפäƤ���ޤ���

�ʤϤ����������20ǯ�ʾ��

���Ĥ���ǫ�������ȵ��Ťʾ���꤬�Ȥ��������ޤ���

���ץ���������Τ������ǥ��ץ�����̥�Ϥ��Τ뤳�Ȥ��Ǥ����ޤ����פ���ݤǤ���褦�ˤʤ�ޤ�����

�ޤ��ޤ��ٶ����Ǥ��Τǡ����줫������������ꤤ���ޤ���

��OP���Ρ������3ǯ��

�����μ�ˡ������Ū������Ū�ˤ��ä���Ⱥ����ꡢ���ġ���Τ���������Ū�Ǥ�����

���Τ褦�������餷����ˡ���ˤ��ߤʤ������������ꡢ�ȤƤⴶ�դ��Ƥ���ޤ���

��nt164�������11ǯ��

ͭ�յ��ʹֺ¤꤬�Ȥ��������ޤ���

���줫������������ꤤ���ޤ���

��SK�������10ǯ��

���Ĥ�������ǫ�ˤ��б������������꤬�Ȥ��������ޤ���

�����������μ���ͤ������������ٶ��ˤʤ�ޤ���

���줫������������ꤤ���ޤ���

�ʤҤǤ��������5ǯ���餤��

���Ĥ���ǫ��ʬ����䤹������˴��դ��Ƥ���ޤ���

�����Ȥ�ͽ�ۥ�����ꤷ�ݥ������λ��ͤ�������п���Ǥ���

�ʥ��֥�ͥ��������35ǯ��

���ޤǥ��ץ����ˤĤ��Ƥ�Ƭ�����Ƥ����Τ�祤�����ʤ��ä����Ȥ����ܥ������Τ�������祤������Ȥ����ޤǻ��äƤ��줿�Ȼפ��ޤ������꤬�Ȥ��������ޤ�����

�ºݤ˶����Ƥ������������ȼ��ʤ���2��¡�3��¤μ���Ǥ�ͽ�ꤷ�����פ��Ѥ߽ŤͤƤ���ޤ���

���줫����ܥ������Ƕ����Ƥ������������Ȥ餷�ʤ����������פĥ��Ĥ��Ѥ߽ŤͤƤ���������¸���ޤ���

Ⱦǯ�֡������äˤʤ�ޤ�����

�ʥ��뤢�뤸�������ʪ�����������10ǯ�����ץ�����2�����

��������ե�����ϤȤƤ⻲�ͤˤʤ�ޤ�����

���꤬�Ȥ��������ޤ�����

�ʤ����������10ǯ����äȡ�

��ǫ���ä�����ʹ���䤹���Ǥ�������̲���ʤ�ޤ���

��Rogi�������15ǯ��

Ⱦǯ�֡������äˤʤ�ޤ�����

�饸������İ������˷�����β��⤬�ڤ��ߤǡ��ֺܹ¤ˤ⻲�ä����Ƥ��������ޤ�����

�ޤ��ޤ����ݤ��⤢��ޤ����������Ƥ����������Ŀ����Ȥʤ���襤���ǡ��������Ļ��路�Ƥ��������Ȼפ��ޤ���

Ⱦǯ�֡����꤬�Ȥ��������ޤ�����

��AM�������5ǯ��

IV��HV����줬���Ѥ���������Ȥ��������������ۤܤ��줬�����äƤ����Τǡ��������Ȼפ��ޤ�����

���꤬�Ȥ��������ޤ���

��SU�������10ǯ��

�кѻ�ɸ�����������ٶ��ˤʤ�ޤ�����

������ƹ�����ץ������ò��������ߥʡ��Ƥۤ����Ǥ���

�ʥ���ꡦ�������20ǯ�����ץ����5ǯ��

�ڵ���١����Ȥ����������δ��������Ū����������Ū����ά�μ�����ˤĤ��ơ������ǡ�������Ψ����뤿�����ά�ˤĤ��ƴ��ä�ؤ٤ޤ�����

���Ĥ���ǫ�˼���������Ƥ��������Ƥ��ꡢ¾�����Τ��Ȥ�⻲�ͤˤʤäƤ��ޤ������꤬�Ȥ��������ޤ���

���줫��⡢����äȤ��������ǥ��䵤�Ť���Ϳ���Ƥ���������ФȻפäƤ���ޤ���

�ʤΤꡦ�������10ǯ�ʾ塡���ץ����1ǯ̤����

��������ե������ͭ�Ѥ��ʤȴ����ޤ�����

�ʤ���ˤ��������10ǯ�ʾ��

�ꥹ�������������륷���ȡ������ޤιͤ����ʤ����ͤˤʤ�ޤ����ˡ�

��S-to������������������FX��

�ꥹ�������㸺����Τ������̤����Ѥޤǥꥹ����������ˡ�����ѻ��ͤˤʤ�ޤ�����

���Ĥ���ǫ��ͥ��������������ͭ�פʹֵ��꤬�Ȥ��������ޤ���

�ǿͤ����������Ĥ��ʤ�ʬ�ϼ�ˡ���ڤ�����������������ٶ��ˤʤäƤ���ޤ���

�ޤ��ޤ��ꥹ��������Ȥ�˥���ȥ�����Ǥ��Ƥ��餺��������¤������ۥȥ졼�ɤǤ����������ιֵ��Τ����Ǿ������ļ�������Ƥ�褦�ˤʤäƤ���ޤ���

��CANIGGIA���������FX�ᥤ���20ǯ��

���ץ��������ϥܥ��ܥ���äƤ��ޤ���

��������������ץ����Ǥ�Ԥ������ΤǤ������ʤ��ʤ�Ŭ���ʲ��ʡ������ԻȲ��ʤΤ�Τ����Ĥ��餺��������٤����ʤ��Ǥ���

��tx�������5ǯ��

�ʥ��ץ����ˤĤ��ơ��ݤ������������ޤ�������»������Ǥμ����ˡ���������뤳�ȡ��������١�����ʿ�Ѥ��˾岼���Ƥ����פ�������������뤳�ȡʤ�̥�Ϥ��Ƥ��ޤ��ˡ�

��saito���������FX��10ǯ��CFD5ǯ����ʪ�����ץ����1ǯ�ܡ�

�μҲ������Ƨ�ޤ������ˤ錄��Ŀͤηк�Ū��Ω����ͻ�����ˤĤ��ơ������μ���¹��Ϥ�ɬ�����������Ƥ��ޤ��������ˤĤ��Ƥ��ǿͤǤ��ꡢ�ɤ������ٶ����٤����Ϻ����Ƥ����ޤ���˷�����νб����ȤȽв������θ����ȻԾ��ª������������������˿������ޤ�����

�ڥ��ץ����������OP��˷��ά�������Υץ������ϸ�Ψ�ɤ�����Ū�˹�������Ƥ��ꡢ���λ�ˤȤäƤϡ��������Ƥ������Τˤ��߹��ޤ��뤳�Ȥ��礭����ɸ�Ǥ�����������������̤��Ĥ��Ƥ���Ȼפ��ޤ���

������ά��ˡ�䥨��ȥ�Υ����ߥʤɤμ������¹Ԥ����ޤ��Ǥ��Ƥ��ʤ������Ǥϡ��ָ��̼���Ǽ��ġפ�����Ū�ʻ��㤬¿���ȤƤ⻲�ͤˤʤ�ޤ�����˷������Ĩ�ꤺ����ǫ���������Ƥ������äƤ��꤬�����Ǥ���

�ʤ����¡������1ǯ��

�ʥ��ץ�����̥�Ϥϡˤ��ޤ���ʤ�ư���ʤ������Ǥ��äƤ⡢���¸��˶�Ť������Ǥ����������륷���Ȥ����Ѥ����Ƥ������������ˤ��꤬�Ȥ��������ޤ���

��bee_cow�������:�Ż��ι�֤�20ǯ�ۤɡ�

���ιֺ¤��������ˡ�Youtube�������Τ��ä����������٤�����ޤ��ơ���츫�̤����äˤʤ�Ȥ��⿵�Ťǥꥹ�����Ф��Ƶ����ۤäƤ���ä���뤴�ͻҤ��ȤƤ����Ū�ǥե���ˤʤ�ޤ�����

���������ν�����ݡ��Ȥ䥰�쥤����̿���������ư��ǤΤ��ä�ڤ��ߤˤ��Ƥ��ޤ���

�ʻ��������������³Ū��30ǯ��

�����Τ褦�˾������꤬�Ȥ��������ޤ��������Υ�ݡ��Ȥ�֥����ϡ��к�ư����ª���뤦���ǡ��ȤƤ⻲�ͤˤʤ�ޤ���

���줫��⤪���Τ����ڤˤ���Ƴ����������ꤤ���ޤ���

��option225�������20ǯ�ʾ��

�����������Ȥ߹�碌�ǥꥹ����إå��Ǥ���Ȥ����˥��ץ�����̥�Ϥ��ޤ���

�ʤϤʵȡ������OP��5ǯ��

Ⱦǯ��ͭ�������ޤ������⤦���������äˤʤ�ޤ���

�ʼ�̣�����졦��������ܳ����ƹ����FX�������Ω���Ź���ƹ��OP��225OP�ʤɡ�

��˷�����Τ������ǥ��ץ��������������Ƨ�߽Ф����Ȥ��Ǥ��ޤ�����

���Ϥޤ��������ĤǤ������פ��뤳�Ȥ�Ǥ���褦�ˤʤ�ޤ�����

���꤬�Ȥ��������ޤ���

��masu�������5ǯ��

�������μ��ȷи����Ǥ����줿�͡�Ƚ�Ǥ�º�ɤ�ǰ��ؤ����ޤ���

���줫������������ꤤ���ޤ���

��ykun�������10ǯ�ۤɡ�

IV��HV�κ������ܤ��Ƥ������Ϥ��ʤ��ä��Τǡ����˻��ͤˤʤ�ޤ�����

�ʤʤ����������15ǯ��

���ץ����ˤĤ��Ƥ������ν鿴�Ԥ��ä��Τǡ���Υ��������dzμ¤�����ŤͤƤ����뤳�Ȥ�ʬ����ޤ�����

��segodon�������10ǯ�ʾ��

�������פ�夲��ˤϡ�������ά�����ʬ�ϡ��������Σ��Ĥ�ɬ���Բķ���ȹͤ��ޤ���

�����ιֵ��Ǥϡ��ؽ��ץ������Ƕ���Ū��������ά�Ȼ�������Ű��Ū�˲��⡣

����˹�Ѳ��������Ķ���ʬ�Ϥϡ�������ݡ��Ȥȷ���ߥʡ��ǥե�������

���䡦����ˤĤ��Ƥϸ��̷Ǽ��Ĥ���ǫ�˥��ݡ��Ȥ���ޤ���

������θ���ˡ����ݡ��Ȥμ��ι⤵��ɽ��Ƥ���Ȼפ��ޤ���

�����δ��ܥ����ϡֲ���Ȱ��˳ؤ֡פ��ȤǤ���

�����Ȥ�¿������ޤ������ؤֻ������³�����ɬ����褹��Ȼפ��ޤ���

�ʥ��顦�����20ǯ��

���٤Ƥ����ͤˤʤ�ޤ������ä˥ꥹ�������������륷���Ȥϻ��ͤˤʤ�ޤ��������ब���¤��Ƥ���Τǡ��ޤ��ޤ��ٶ���Ǥ���

ʬ����ʤ����Ȥ�����зǼ��Ĥ�ľ������OP��˷������ʹ�����Ȥ��Ǥ���Τǰ¿��Ǥ����ܥ�ƥ���ƥ������㤹�����ʤ�̥�Ϥ��Ƥ��ޤ��ˡ�

�ڥ��ץ���������ۤ����Ƥ�����OP��˷�����Τ�������ȿ�Ǥ���ơ��ȤƤ⿿���ܡ����٤ǰ¿����ޤ����ޤ���������Ĵ�����������ɲá��Ǽ����������¤��Ƥ��뤳�Ȥˤ�¿����ޤ������Τ��ᡢ���ץ������ٶ�����ΤˤȤƤ������Ƥ��ޤ�����³����Ȥ��ơ����줫�������OP��˷�����Ȱ���������Ǥ���褦�ڤ��ߤˤ��Ƥ��ޤ���

�ʤ��礦���������10ǯ��

���������λ������ʤ����ͤˤʤ�ޤ����ˡ�

��Ψ����»������ʼ�ˡ�ʤ�̥�Ϥ��Ƥ��ޤ��ˡ�

�ʥߥå����������5ǯ��

���ץ�������ν鿴�ԤǤ���������ƥ����ȡ٤�ʬ����䤹���ٶ��ˤʤ�ޤ�����

�ؽ�����ݡ��ȡ٤ˤĤ�������Ǥ���褦�ؽ���Ǥ���

��toshi��������ץ����Ͻ��ơ�

�ؽ�����ݡ��ȡ٤ˤƲ������뤷�Ƥ����Τ��ɤ��Τ�����Ū�˼����Ƥ������ꡢ���ͤˤʤ�ޤ�����

���ץ�����������Ǥʤ�������ʿ�Ѥ�ư����ͤ��뤳�Ȥˤ�ꡢ������������λ��ͤˤ�ʤ�ޤ�����

�ʤ������ޡ��������10ǯ��

����Ū�ˤɤ�����CALL�����Ф����Τ�����������ɽ��Ȥ��Ĥ����뤳�Ȥ��Ǥ��ޤ�����

�ޤ����Ǽ��Ĥ��Ҹ����Ĥ��ƹ��OP��FX OP�ˤ�����Ǥ��ޤ�����

SBI�ڷ��ǻϤޤä������פ亣��Υߥ�OP��Ȥä�����ά�ʤɤ���ޤ�����ؤӤ����Ǥ���

�ʻ���JEN���������10ǯ�����ץ����2ǯ�ܡ�

�ꥹ������ˡ�ʤ����ͤˤʤ�ޤ����ˡ�

���ĥ������פ��������뤳�ȡʤ�̥�Ϥ��Ƥ��ޤ��ˡ�

�ʥ������������6ǯ�����أ�ǯ��

������ݡ��ȡ�����������Ѳ��ˤĤ��ƤΥ��顼�ȥ�롢����Ǽ��Ĥ���ǫ�������Ƥ�館�뤳�ȡʤ����ͤˤʤ�ޤ����ˡ�

�����������äƤ��Ƥ����פ����뤳�Ȥ��Ǥ���������ʪ����٤���ά��Ω�ƤƤ��ä������Ǥ������ʤ�̥�Ϥ��Ƥ��ޤ��ˡ�

�ʥ֥饦�������4ǯ�����ץ������1ǯȾ��

99��γ�Ψ�ǰ���Ū�˲Ԥ���ˡ��������Τ줿���Ȥ����֤Ǥ���

����������ɬ�פʴ����ġ���⻲�ͤˤʤ�ޤ�����ʣ����ά�ϱ��������Τǡ��ޤ��ޤ��ٶ�����ɬ�פ�����ȴ����ޤ����������֥�ǤϤʤ�Ƭ��Ȥ��й⤤��Ψ��Ф�������̥�Ϥ��롣�������ʤ��顢û���ǿ��ܤˤʤ륮���֥�����̥��Ū�Ǥ���

���ץ�������������ݤ�����ɱƤ����ΤǤ�������99��γ�Ψ��ǯΨ15��μ��פ����Ū�˲Ԥ��פȤ�����ʸ��˰�����������Ƚв��Ȥ��Ǥ����դ��Ƥ���ޤ����������Ǥϱ��ѻ�⤬���ʤ�����˼������¸�ߤ��礭���Ǥ��������ĥ���³���Ƥ��������Ȼפ��ޤ���

�ʤʤ̡������2ǯȾ��

���ֻա�OP��˷�ʤ��פ������ܤ���

���������طкѳ���´������50�����ܽ�γ�����ʪ�ˤ���줷��1987ǯ�������Ϻ����ڷ���ҤΥǥ�Хƥ��֡����ʥꥹ�ȤȤ��Ƴ��������θ塢�ȥ졼�����Ȥ��������ƹ�γ�������ʪ�����ץ��������ػԾ��30ǯ�ʾ������и�����ġ�1990ǯ�����ˤ�1ǯ3����ۤɤδ֤�����225��ʪ�Υȥ졼�ɤ���50���ߤ�250���߰ʾ�����䤷����

�ޤ����ޥͥ��㡼�Ȥ��������NY�Ƿ���ʬ�ϡ�GTAA�ʥ������Х����Ū����ʬ�˥�ǥ���Ȥ����ե���ɱ��Ѷ�̳�˽��������ƹ밡�γ����ؿ���ʪ���ķ���ʪ��FX����Ѥ�����ά���ƺ����ǯ����λ������������

��������������ҡ�����������Ĺ��1��ե����ʥ�롦�ץ��˥�ǽ�Ρ����ߤϡֱ��ѡפ��ܼ��ȳڤ�����������٤���ư�档

�ιֻե֥������������ץ����

�ιֻ� S N S��OP��˷ ����X�ʵ�ĥ��å�����

��OP�����Ƥ�����

��ʡ�����������ơ� ������ץ�����äƤߤ���������ˡ�

��̾���ʥꥹ�Ȥ�ʡ����Ƿ���Ŀ����ȤΡ֤����פ�������̤ˡ����ܼ���ꥰ�롼�ס�JPX�ˤΥ����ȤȤ��ʤ��顢����225OP�ˤĤ��ơ��䤵�������⤷�Ƥ��ޤ�����ǰ�ʤ���JPX������OP�ؽ��ڡ������ĺ�����Ƥ��ޤ��ޤ����������פ�ʬ����Ȼפ��ޤ���2018ǯ��Ͽ���Ʋ�Υ����ȥ��å�����Ȼ�İ�ڡ����������ޤ��ˡ�

��1�� ���ץ����Ȥϡ�

02:01��JPX��OP�ؽ��ڡ�����ߤƤߤ褦�����ߤ�Ʊ�ڡ������ĺ�����Ƥ��ޤ���

03:50�����ץ���������ȼ���

07:22���ʤ��ָ����פ��㤦�Τ�

13:22���ʤ��ָ����פ����Τ�

16:15��OP���㤤����������ħ

18:05�������ԻȲ��ʤȥץ�ߥ����OP���ʡḢ�����ˤȤ�

24:50��OTM��ATM��ITM�Ȥ�

28:35���ܼ�Ū���ͤȻ���Ū����

32:30��������

��2�� OP����λ��Ȥߤȥץ�ߥ���ο��

01:45��JPX��225OP�Ҳ�ڡ�����ߤƤߤ褦

04:45�����ٳ��� ��Ω��������ѹ�����Ƥ������ˤ����դ�������

08:41���������

13:34���·������

15:43�������ԻȲ��ʤ�����

20:13���ºݤ�����ʿ�Ѥ�CALL���ʤο�ܡ�����

27:30���ºݤ�����ʿ�Ѥ�PUT���ʤο�ܡ�����

��3�� �����餤����������������

01:30��JPX��225OP�Ҳ�ڡ������餤 ��Ω��������ѹ�����Ƥ������ˤ����դ�������

07:15��OP���Τ뤦���ǤΥݥ����

09:10���ץ�ߥ������ư

17:59��D-OTM��D-ITM�Ȥ�

20:30�������ˤ�äƥץ�ߥ���ο���ư����㤦

28:20��SQ���ޤ��Ԥ�ɬ�פϤʤ�

30:15�����ʾ�����į��Ƥߤ褦

��4�� �ץ�ߥ��ब��ޤ���Ȥ�

02:50���������ʤȥܥ�ƥ���ƥ�

05:20������ץ饤�ɡ��ܥ�ƥ���ƥ�

07:14���֥�å���硼�륺����ǥ�

12:05�����ꥷ��ʸ���ʥ��������

13:32���������ʻ���Ū���ͤθ�����

15:20���ǥ륿������ʿ�Ѥ���ư���Ф���ץ�ߥ���δ����١�

18:40������ޡ�����ʿ�Ѥ���ư���Ф���ǥ륿���Ѳ��١�

21:05���٥���IV����ư���Ф���ץ�ߥ���δ����١�

22:30��������û����������ư���Ф���ץ�ߥ���δ����١�

25:00���ޤ��ϻ���Ū���ͤθ��������Ƥ�����